Аналитическое подразделение компании InSales.ru, разработчика популярной платформы для вебмагазинов воображает отчет по рынку потребительской электронной коммерции в Российской Федерации за 2014 год. На протяжении изучения было проанализировано более 20 000 вебмагазинов и собрана информация, которая, непременно, будет нужна тем, кто собирается начать торговлю через интернет, или уже её осуществляет.

Эти основаны на итогах собственных оценок компании InSales. Более детально методика изучения обрисована в конце отчета.

Суммарный оборот вебмагазинов в Российской Федерации за 2014 год составил 612 млрд рублей. В прошедшем сезоне суммарный оборот вебмагазинов оценивался в 470 млрд рублей. Так рост оборота составил 31%.

Согласно данным InSales.ru, в 2014 году в Российской Федерации трудилось около 43 тысяч розничных вебмагазинов, в которых совершаются заказы. Если сравнивать с 2013 годом значительно увеличилось число закрывающихся вебмагазинов. Данный показатель взят на базе анализа открытых источников по количеству магазинов, выгруженных на товарные площадки Рунета, и на основании анализа количества клиентов компании InSales.

I. Неспециализированная оценка рынка

Объем рынка интернет торговли в 2014 году составил 612 млрд рублей, рост по отношению к прошлому году составил 31%. Рост рынка замедлился относительно прошлых лет. Инфляционный рост в конце 2014 года заметно оказал влияние на неспециализированный рост количества рынка, скомпенсировав сокращение темпов роста общего количества заказов.

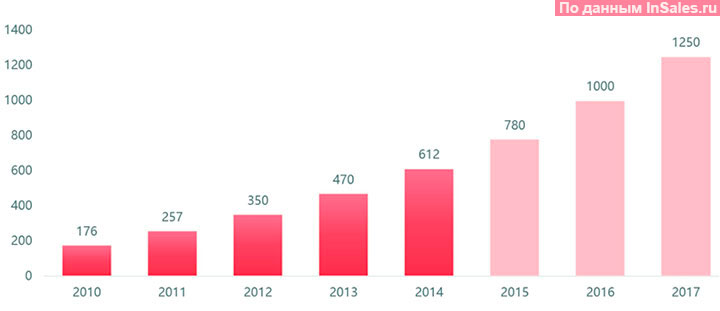

В ближайщее время мы ожидаем продолжение роста интернет-торговли темпами 25-35% в год. Не смотря на то, что если сравнивать с прошлыми годами (до 2014 года) рост в последующие года будет в заметной части (от четверти до половины) обусловлен инфляционным повышением цен. Отечественный прогноз из прошлого отчета о том, что в 2016 году количество рынка интернет-торговли достигнет 1 трлн. рублей, так же, как и прежде остаётся актуальным.

прогноз и Объём рынка на ближайшие 3 года, в млрд.руб.

В рамках настоящего изучения проводился анализ заказов, совершаемых онлайн на сайте и по телефону с территории РФ в вебмагазинах. Учитывались продажи лишь материальных (физических) товаров, цифровые товары, билеты на мероприятия и транспорт, купоны на скидки не включены в изучение. В оценке рынка учтены заказы, совершаемые как в российских вебмагазинах, так и в зарубежных вебмагазинах.

Для магазинов, представленных как в онлайне, так и в оффлайне, в анализ включались лишь интернет-заказы.

В ТОП-5 категорий в 2014 году по обороту вошли следующие сегменты:

- Электроника и бытовая техника (147 млрд рублей)

- Одежда, обувь (93 млрд рублей)

- Компьютеры, ноутбуки, комплектующие (68 млрд рублей)

- Автозапчасти (38 млрд рублей)

- Сотовые телефоны (32 млрд рублей)

Топ категорий если сравнивать с 2013 годом фактически не претерпел трансформаций

Количество рынка по товарным категориям за 2014 год, млрд. руб.:

Среднее за сутки число заказов в товарных категориях в 2014 году, в %:

Динамика трансформаций среднего за сутки числа заказов в различных категориях

самые быстрорастущими по числу заказов категориями в 2014 году обуви категории и стали Одежды (за счет значительного роста числа недорогих заказов в зарубежных магазинах), в Стройматериалах, Оборудовании и в Спортивных товарах.

II.Региональное распределение рынка Покупательская активность по столицам и федеральным округам, в %:

Громаднейший рост доли в общероссийском рынке продемонстрировал город федерального значения Петербург, нарастивший долю с 9% до 11,5%. Кроме этого рост выше среднерыночного продемонстрировали Северо-Кавказский и Южный федеральные округа. самый слабый рост продемонстрировали Уральский и Приволжский федеральные округа.

Часть Москвы в общероссийском количестве рынка была страно стабильной и сохранилась на уровне 40%, кроме этого как и в прошедшем сезоне.

Количество рынка, занимаемый 10-ю наибольшими по доле рынка городами, образовывает 71%. В 2013 году этот показатель составлял 70%.

Топ-20 городов по покупательской активности

Топ-20 городов по покупательской активности не изменился по составу, но, отдельные города поменяли собственную позицию в рейтинге.

самоё заметное изменение доли, как уже было отмечено выше, в 2014 году случилось у Петербурга (с 9% до 11,5%), у Екатеринбурга (с 5,8% до 4,6%) и Челябинска (с 2,5% до 2%). Принципиально важно подчернуть, что уменьшение доли Уральского федерального округа связана не с уменьшением оборота и числа заказов, а только с низкими темпами роста, ввиду малого прироста и зрелости рынка новой покупательской аудитории.

III.Количество вебмагазинов в рунете

В Рунете сейчас присутствует порядка 100 тысяч сайтов, на которых имеется раздел «Корзина». Но реально трудящихся вебмагазинов (в магазине совершаются заказы) в 2014 году было около 43 тысяч.

Число вебмагазинов в Рунете в 2007-2014 годах:

По количеству заказов магазины возможно поделить на 4 группы:

- Большие (более 1000 заказов в день)

- Средние (более 50 заказов в день)

- Малые (более 10 заказов в день)

- Микро (менее 10 заказов в день)

Если сравнивать с 2013 годом необходимо отметить повышение числа громадных магазинов в связи с переходом и ростом магазинов в более большой раздел классификации. Кроме этого увеличился и средний годовой оборот громадных магазинов. Среди микро-магазинов необходимо отметить тенденцию к расслоению: около трети микро-магазинов фактически не получали заказы, но средний годовой оборот микро-магазинов вырос если сравнивать с 2013 годом за счет числа среднего заказов и роста чека в магазинах с 5-10 заказами в день.

Изменение числа магазинов по товарным категорям

Солиднейший прирост числа магазинов в 2014 году случился в категориях Товары для дома, Строительные материалы, Подарки и Оборудование. В данных категориях число магазинов возросло на 15-25% если сравнивать с 2013 годом. Это связано с повышением спроса в данных категориях (можно подчернуть, что эти категории являются и фаворитами по росту оборота в 2014 году).

Уменьшение числа магазинов (превышение числа закрытых над снова открывшимися) в 2014 году отмечалось в категориях: Электроника и бытовая техника, Цветы, ноутбуки и Компьютеры. Много магазинов закрылось в категории Детские товары, но оно фактически было скомпенсировано открытием для того чтобы же числа новых.

Число магазинов по товарным категориям

IV.Оценка трансформаций оборота рынка Рост в % в ТОП-категорий по обороту (по отношению в 2013 году):

- Электроника и бытовая техника — рост 37%

- Одежда, обувь — рост 21%

- Компьютеры, ноутбуки, комплектующие — рост 22%

- Автозапчасти — рост 44%

- Сотовые телефоны — рост 24%

Если сравнивать с прошлым годом в топовых категориях необходимо отметить обуви и роста существенное замедление Одежды, и Сотовых телефонов.

Фаворитами роста в 2014 году стали категории Товаров для дома, Строительных материалов, Автозапчастей, Подарков и Аксессуаров. Мельчайший рост продемонстрировали категории Цветов, парфюмерии и Косметики, и Книги (не смотря на то, что если сравнивать с 2013 годом в категории Книг наметилось оживление).

Динамика количества рынка по товарным категориям (2014 год к 2013 году):

ТОП-5 самых быстрорастущих сегментов:

- Для дома – рост 60%

- Автозапчасти – рост 44%

- Строительные материалы – рост 44%

- Аксессуары – рост 41%

- Подарки – рост 41%

года 2014 и 2013 Оборот в сравнении по товарным категориям, млрд. руб.:

года 2014 и 2013 Оборот в сравнении по товарным категориям:

V. Часть магазинов по категориям и размерам

По количеству заказов магазины возможно поделить на 4 группы:

- Большие (более 1000 заказов в день)

- Средние (более 50 заказов в день)

- Малые (более 10 заказов в день)

- Микро (менее 10 заказов в день)

Неспециализированной тенденцией 2014 года необходимо отметить уход с рынка не сильный небольших игроков. Те предприниматели, каковые не верили всобственных силах, для кого вебмагазин не был главным бизнесом, кто был завязан на санкционные чьи магазины и товары были через чур чувствительны к трансформации курса национальной валюты.

На фоне прихода объёма новых и роста рынка игроков неспециализированная картина выглядит так: большие игроки укрупняются и становятся мультикатегорийными (не смотря на то, что и среди больших магазинов имеется выбывшие с рынка проекты), средние магазины стараются укрупняться и ожесточённей соперничать, небольшие магазины борются за рост и выживание, и приходят новые игроки, в основном из оффлайн ритейла и поставщиков.

VI. Методика изучения

Отчет составлен на базе открытых собственной методики и источников оценки компании InSales.ru. При оценке оборота учитывались эти по ежемесячной посещаемости магазинов, среднего и конверсии чека.

Посещаемость проанализирована посредством сервиса shopsrate.ru, что машинально собирает эти для магазинов, добавленных в совокупность. Сейчас в базе находится более 20 000 вебмагазинов.

База вебмагазинов была разбита на категории. Стоит уточнить, что деление в некоторых случаях неточно, поскольку успешные магазины начинают расширять ассортимент сопутствующими категориями. Для наибольших магазинов была учтена мультикатегорийность, но, для большинства сайтов выбиралась одна главная специализация (категория).

Для оценки общерыночных показателей учитывалось, что на рынке в 2014 году находилось 43 тысячи вебмагазинов (под веб-магазином понимается любой сайт ритейлера, принимающий заказы и имеющий корзину).

Для каждой категории были введены дополнительные коэффициенты, учитывающие влияние около 22000 магазинов (так именуемого «долгого хвоста»), не попавших в изучение. Большинство изученных магазинов являются «лучшие магазины» по главным показателям: посещаемости и обороту. Эти магазины имеют хорошие позиции в выдаче поисковых совокупностей.

Многие из них прошли модерацию сервиса Яндекс.Маркет.

Случайные статьи:

Веб-аналитика для интернет-магазина от компании OWOX

Подборка похожих статей:

-

Insales: аналитический отчет «рынок интернет-торговли в россии» и рейтинг интернет-магазинов топ-30

Компания InSales.ru выпустила ежегодный аналитический отчет «Рынок интернет-торговли в Российской Федерации» и рейтинг вебмагазинов ТОП-30. В…

-

Статистика интернет-торговли в странах мира

Интернет-торговля стала неотъемлемым элементом экономики любого страны. В случае если ещё недавно люди с опаской относились к приобретению товаров через…

-

Итоги 2015 года и прогнозы российского рынка легальных видеосервисов

Компания J sonPartners Consulting воображает краткие результаты изучения русского рынка легальных видеосервисов по результатам 2015 года и прогнозы его…

-

Почему insales не вошла в топ cms от data insight

Компания Data Insight совершила изучение ТОП-300 наибольших российских вебмагазинов на предмет применения CMS. Но многие броские игроки рынка не вошли в…